Vil du bli en bedre investor? Dette innlegget tar for seg grunnleggende og viktig aksjekunnskap, som vil gjøre at du tar bedre og smartere valg med pengene dine. Grunnleggende aksjekunnskap er fundamentet til en god investor.

Skriv i kommentarfeltet hvis det er noe du ønsker forklart, så legges en forklaring til. Det vil hjelpe oss med å svare på alle mulig grunnleggende spørsmål, det er nok flere som lurer på det samme.

1 – 2 ganger i måneden sender Investorkilden ut en e-post med nye innlegg, lesetips og annet fra aksjemarkedet. Registrer deg her for å motta.

Innholdsfortegnelse

Ordretyper

Limit-ordre

Hvis du vil handle en aksje til en bestemt pris, legger du inn en limit-ordre. Du legger inn den høyeste prisen du er villig til å kjøpe for, eller den lavest du er villig til å selge for. Treffer aksjekursen prisen du har satt, blir handelen gjennomført. Med denne ordretypen legger du deg inn i ordreboka.

Eksempel.

Kjøp 200 XXL aksjer for 6 kroner, eller mindre. Treffer aksjekursen dette nivået gjennomføres handelen.

Best-ordre

Hvis du vil handle en aksje til best mulig pris, legger du inn en best-ordre. En best-ordre vil bli gjennomført umiddelbart, og finner den beste prisen for deg i markedet i det du utfører ordren.

Eksempel.

Kjøp 200 XXL aksjer.

Fill or kill

Velger du Fill or kill vil handelen bli gjennomført, eller fjernet, i sin helhet med en gang du legger den på markedet. Blir den ikke gjennomført, på grunn av at det ikke er noen motpart som kan fylle handelen din, så fjernes ordren fra markedet.

Eksempel.

Kjøp 200 XXL aksjer til 6 kroner, eller mindre.

Er det 150 XXL aksjer tilgjenglig til den prisen, vil ordren bli fjernet. Siden ordren din ikke kunne bli fylt.

Fill and kill

Velger du Fill and kill vil ordren bli gjennomført i sin helhet, eller så mye som mulig, med en gang du legger den ut. Ble ordren delvis gjennomført, vil resten av ordren fjernes.

Eksempel.

Kjøp 200 XXL aksjer til 6 kroner, eller mindre.

Er det 150 XXL aksjer tilgjenglig til den prisen, vil du kjøpe disse 150 aksjene. Deretter fjernes resten av ordren.

Stop-loss

Når du har kjøpt en aksje kan du legge inn en stop-loss-ordre for å selge deg ut hvis kursen faller til et bestemt nivå. Det fungerer som et sikkerhetsnett, og er en populær ordre for tradere. Faller kursen til nivået du satt på stop-loss-ordren, vil aksjene selges.

Eksempel.

Du kjøper 200 XXL aksjer til 6 kroner, fordi du ønsker å spekulere i kortsiktig oppgang. Etter ordren er gjennomført, legger du inn en stop-loss-ordre på 5,5 kroner per aksje. Faller aksjekursen til dette nivået, selger du aksjene automatisk.

Glidende stop-loss

Forskjellen fra en vanlig stop-loss er at du velger en prosent, og din stop-loss vil følge etter når aksjekursen går oppover. Du kan legge inn en glidende stop-loss på 10 %, som betyr at, hvis aksjekursen faller 10 %, selger du.

Eksempel.

Du kjøper 200 XXL aksjer til 6 kroner, og du legger inn en glidende stop-loss på 10 %. Faller aksjekursen til 5,4 kr rett etter du har kjøpt, blir posisjonen solgt. Øker derimot aksjekursen til 7 kr, så vil din stop-loss øke samtidig. Ny stop-loss er 6,4 kroner.

Iceberg ordre

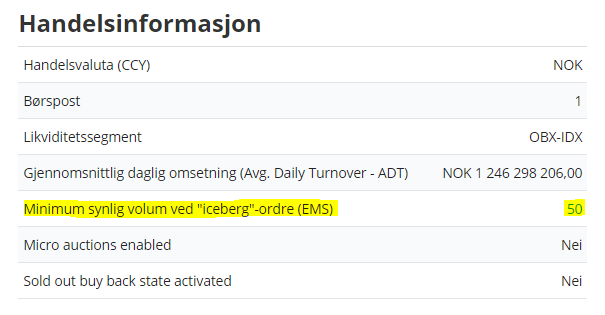

Med iceberg-ordre kan du skjule deler av ordrevolumet ditt. Det synlig volumet må være minst 1 * EMS (exchange market size). EMS for en aksje er det antall aksjer som til sammen er 10 000 kr. EMS blir justert kvartalsvis.

Du finner EMS under data-fanen for enkeltaksjer på Oslo Børs sin hjemmeside.

Eksempel fra DNB ASA.

Ticker

Alle børsnoterte selskaper får en ticker ved børsnotering. Det er en forkortelse av navnet, og skrives i store bokstaver.

Navn: Equinor ASA.

Ticker: EQU.

Ordrebok

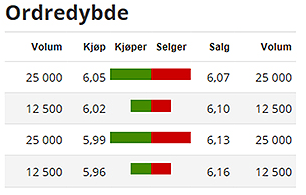

En ordrebok holder oversikt over antall aksjer, og til hvilken pris, som er tilgjengelig for handel i markedet for et bestemt selskap. På venstreside står kjøpere og på høyreside står selgere. Ordreboken endrer seg fortløpende.

Ønsker du å kjøpe aksjer må du se på «Salg»-kolonnen. Dette er prisene andre markedsaktører er villig til å selge aksjene for. Volum kolonnen sier hvor mange aksjer det er tilgjengelig på den prisen.

Vil du kjøpe umiddelbart, så legger du inn en best-ordre, da vil kjøpet bli gjennomført på 6,07 kr.

Kostnader ved aksjekjøp

Når du handler aksjer er kostnader viktig å ha kontroll på. Handler du for små summer, kan kostnadene ødelegge.

Denne sensitivitetsanalysen poengterer det. Handler du for 1000 kroner, og betaler 50 kroner per handel (kjøp og salg), så må du ha 11 % avkastning før du er i null.

Kurtasje

Kurtasje er en engangskostnad vi betaler ved aksjehandel. Det betales ved kjøp og salg.

Når vi handler aksjer, er det en person eller et datasystem som utfører handelen for oss. Dette er en tjeneste vi må betale for, og kalles kurtasje.

Les også: Hva er kurtasje? Alt du trenger å vite om kurtasje.

Spread

Differansen mellom kjøper- og selgerkurs i aksjemarkedet. I ordreboken ovenfor, er spreaden – 0,02 kr (6,05 – 6,07).

Kjøper du aksjen til beste selgerkurs, som er 6,07 kroner, kan du selge den igjen til beste kjøperkurs, som er 6,05. Det betyr at du har «tapt» 0,02 kroner ved kjøpet. Det er en kostnad.

Fondskostnader

Alle disse kostnadene skal bli tydlig kommunisert fra banker og nettmeglere som selger produktet.

Alle fond kommer med et prospekt, som forklarer kostnader, innhold, forventet avkastning, hvem som forvalter og mye mer.

Kjøpsgebyr og salgsgebyr.

Ønsker du å investere i fond, kan det hende du må betale kjøps- og salgsgebyr. Det kan sees på som kurtasje.

Forvaltningsavgift.

En årlig avgift, som betales for forvaltning og administrasjon av pengene. Oppgis i en årlig prosentvis sats, og er høyere i aktive- enn passive aksjefond.

Suksesshonorar

Noen fond har suksesshonorar. Da settes det kriterier, og oppfyller fondet disse i en gitt periode, betales suksesshonoraret. For eksempel at aksjefondet slår referanseindeksen.

Overordnet gjør fond med suksesshonorar det dårligere enn forventet (sort boks) målt mot fond som ikke har suksesshonorar.

Thomas Furuseth fra Morningstar

Les morningstar undersøkelsen her.

Hva er en aksjeindeks?

En aksjeindeks er en gruppe med forskjellig aksjer. En aksjeindeks vil hjelpe med å se en større trend blant selskaper innen en industri eller sektor. En aksjeindeks blir brukt som referanseindeks for aktive- og passive aksjefond.

Eksempel.

OBX-indeksen består av de 25 mest likvide aksjene på Oslo Børs.

OSLO Seafood Index består av selskaper som opererer innenfor sjømatsektoren.

Aktive- og passive aksjefond

Måten et aksjefond skal oppnå avkastning på deles inn i 2 metoder.

Aktive

Et aktivt aksjefond prøver å slå en referanseindeks, og dermed få mer avkastning utover hva som er forventet. Disse kjennetegnes ved at de er dyrere en passive aksjefond, og at de ofte blir markedsført aggressivt. De er dyrere, siden forvaltere jobber aktivt med å slå referanseindeksen.

Ønsker du å betale noen for å prøve å få bedre avkastning enn det vi kan forventet i aksjemarkedet, er aktive aksjefond riktig for deg.

Det er gjort en del forskning på hva som er best av aktive- og passive aksjefond, og passive aksjefond ser ut til å komme seirende ut. Selvom det alltid ikke er tilfelle.

Passive (indeksfond)

Et passivt aksjefond, kjent som indeksfond, prøver å være så lik referanseindeks som mulig. Disse kjennetegnes ved at de er billigere enn aktive aksjefond. Siden de prøver å speile referanseindeksen, samtidig som det koster penger å investere i de, vil vi alltid ligge litt bak avkastningen til referanseindeksen.

Denne type fond har blitt mer populært de siste årene.

Referanseindeks

Det er en valgt sammensetning av verdipapirer som en porteføljeforvalter vil sammenligne seg med. En aktive forvalter prøver å slå denne referanseindeksen på avkastning og risiko. Et indeksfond vil være så lik referanseindeksen som mulig.

Oslo Børs Hovedindeks kan være en referanseindeks.

Hele verdens aksjemarked kan være en referanse indeks.

Sjømatsektoren på Oslo Børs kan være en referanseindeks.

Hvordan måles risiko i markedet?

En vanlig måte å måle risiko på i markedet er med svingninger. Svinger aksjemarkedet eller en aksje mye, er det stor risiko. Når vi skal sammenligne 2 aksjefond, for å se hvem som har gjort det best i en periode, regner vi ut risikojustert avkastning.

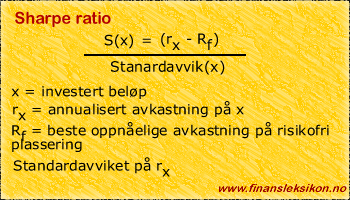

Den vanlige metoden for å finne risikojustert avkastning på i en periode, er å regne ut sharp ratio. Den bruker svingninger i markedet som mål på risiko, og sammenligner din avkastning med risikofri rente. Det er en pågående diskusjon om dette er riktig, men den har blitt en standard. En høy sharp ratio betyr at det er oppnådd høy avkastning, med lav risiko.

Sharp ratio formel

Standardavvik

Standardavvik blir brukt for å se hvor mye svingninger det er i en aksje eller indeks, i forhold til snittet. Er det store svingninger, er standardavviket høyt.

Lær mer om utregningen på NDLA.

Selskapsstørrelser

I betegnelsene under står «cap» for capitalization, som betyr markedsverdi.

Markedsverdi = antall aksjer utestående * aksjekurs.

I aksjemarkedet skiller man mellom nano-, micro-, small-, mid-, og largecap selskaper.

Oslo børs opererer med small-, mid-, og largecap betegnelsene. Nano- og microcap blir oftere brukt i utlandet.

Nanocap (utlandet).

Disse har en markedsverdi på $ 50 million eller mindre.

Microcap (utlandet).

Disse har en markedsverdi i intervallet $50 million til $ 300 million.

Smallcap.

Selskaper med en liten markedsverdi i forhold til resten av børsnoterte selskaper. Nano- og microcap ligger som undergrupper i denne.

Oslo Børs Small cap index. Den består av de 10 % minste selskapene på Oslo Børs.

Midcap.

Selskaper med en markedsverdi i intervallet 1 milliard kr til 15 milliarder kr.

Oslo Børs Mid cap index. Den består av selskaper i intervallet 1 milliard til 15 milliarder kroner.

Largecap (Bluechip).

Selskaper med en markedsverdi over 15 milliarder kr.

Bluechip-aksjer er anerkjente, stabile, og godt etablerte selskaper innenfor sin sektor. Eksempelvis The Coca-Cola Company.

Oslo Børs har ikke en egen aksjeindeks for denne gruppen.

Pennystocks

Denne betegnelsen stammer fra nord-amerika. Før i tiden ble navnet brukt om aksjer som ble handlet for mindre enn $ 1. SEC har senere bestemt at navnet blir brukt om aksjer som handles for mindre enn $ 5.

Kjennetegn ved pennystocks er lite likviditet og små selskaper, og de blir sett på som spekulative aksjer.

På Oslo Børs kan man si at aksjer som handles for under 1 kr, er pennystocks, men det er ikke alltid tilfelle.

Du vil finne flere pennystocks på Merkur Market og Oslo Axess, enn Oslo Børs.

Analysemetoder

Det er i hovedsak 2 analysemetoder som brukes i aksjemarkedet. Vi skiller mellom fundamental- og teknisk analyse.

Fundamental analyse

I en fundamental analyse gjør vi et skille mellom kvalitativ- og kvantitativ analyse.

Kvalitativ.

En kvalitativ analyse analyserer ledelse, konkurranse, forretningsmodell, lover og reguleringer, og bransje.

Er det vanskelig å starte et konkurrerende selskap?

Er det politisk risiko for selskapet?

Er ledelsen investert i selskapet? Hvordan er deres erfaring?

Kvantitativ.

En kvantitativ analyse analyserer regnskapstallene til selskapet. Her prøver vi å verdivurdere et selskap eller produkt.

Er det en vekst i inntekter?

Har selskapet mye gjeld?

Les også: Hvordan gjøre en balanseanalyse, og ikke tape penger i krisetider.

Teknisk analyse

Teknisk analyse analysere aksjegrafen til et selskapet. Metoden går ut på å analysere tilbud og etterspørsel, for å si noe om hvordan den vil bevege seg fremover. Teknisk analyse er svært populært.

Teknisk analyses bruker historisk informasjon til å si noe om fremtiden, og det er viktig å kunne statistikk for å være flink med analysemetoden.

I en teknisk analyse brukes det indikatorer. En indikator kan være handelsvolum, glidende gjennomsnitt eller formasjoner.

Les også: Hvordan bruke glidende gjennomsnitt og Golden Cross.

Investortyper

I aksjemarkedet kan vi dele deltagerne inn i 2 svært bredde kategorier. Innenfor disse kan man enkelt dele opp i flere undergrupper, og det tar tid og erfaring for å finne hva som passer deg best.

Aksjetrader

Kjennetegnet ved en trader er hyppig handler, store summer, belåning, og raske avgjørelser.

En trader baserer handlene på teknisk- og/eller fundamental analyse, samtidig er det viktig å forstå markedspsykologi og egen adferdspsykologi.

En trader foretrekker candlestick-grafer, siden den utgir mer informasjon.

Investor

Kjennetegnet ved en investor er få handler, dype fundamentale analyser, og langsiktig investeringshorisont.

En investor baserer seg oftere på fundamental analyse enn teknisk, men det er ikke alltid tilfelle.

En investor er interessert i å sammenligne hva et selskap er verdt med hva den handles for i aksjemarkedet, og er i mindre grad opptatt av markedspsykologi på samme måte som tradere.

Markedspsykologi må ikke blandes med egen adferdspsykologi, selvom de er nært knyttet. Å forstå egen adferd i aksjemarkedet er viktig.

Kursgraf

Når vi ser på en kursgraf kan vi velge mellom flere typer.

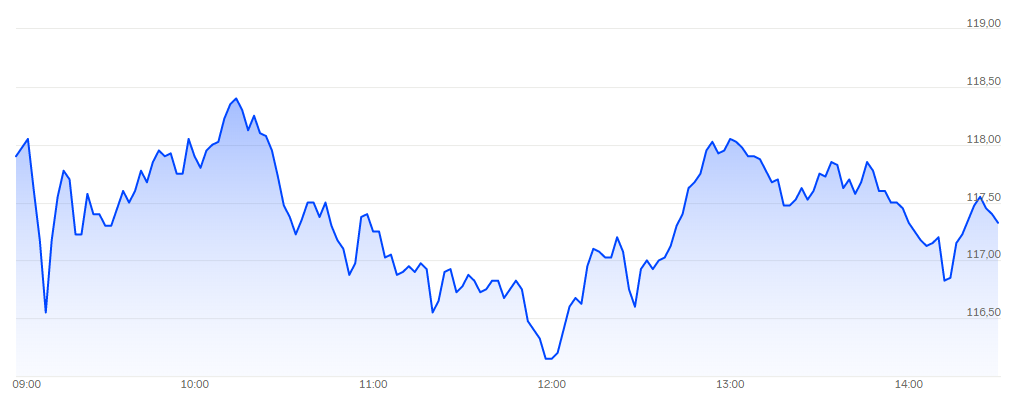

Linjegraf

Dette er standard kursgraf, og gir oss ingenting mer enn kursen på et spesifikt tidspunkt.

Candlestick

Dette er en kursgraf som er populær blant tradere, siden den gir ytterlige informasjon. En candlestick sier noe om prisen ved åpning og avsluttning, og høyeste og laveste pris i løpet av en perioden.

Se også: Bøker om teknisk analyse.

Eksempelvis kan èn candlestick være 1 minutt, 1 dag, 1 uke, eller 1 måned.

Hvordan tjene penger på aksjer

- Finn en investeringsstrategi som passer din personlighet.

- Forstå hva du i realiteten kan forvente som avkastning i aksjemarkedet.

- Lag en sjekkliste som du skal følge når du handler aksjer.

- Forstå risiko.

- Vær forberedt på tap, og lær av de.

- Vær tålmodig. Det er et maraton, ikke en sprint.

- Aldri invester mer enn hva du tåler å tape, det går tilbake til punkt 4.

- Vær kritisk til tips.

- Aksjer er ikke et sted du blir rik raskt.

Dette er upraktiske råd, og råd du ellers vil finne andre steder. Det er din jobb å lære. Kjøp bøker, les blogger, og spør de du vet er bedre enn deg selv.

Nettside om finans, sparing og personlig økonomi. Vårt mål er å bli økonomisk sterke ved å spare penger og investere smart.