Et gjesteinnlegg om ESG aksjer av Øystein Nerva. Anbefaler å besøk han på bloggen Trifektum.no og følg han på Twitter.

Når vi snakker om bærekraftige investeringer er det ofte assosiert med de tre bokstavene ESG (Environmental, Social og Governance). Det temaet er populært for tiden, noe som er tydelig av mengden blogginnlegg og artikler som florerer om ESG aksjer og investeringer. Mange av de er også veldig gode og de går dypere i temaet enn meg, men selv om jeg pirker i overflaten så pirker jeg på et litt annet sted enn alle andre, som gjør dette til et leseverdig innlegg. Jeg skal være ærlig med deg – jeg fikk ikke de resultatene jeg hadde forventet.

ESG Aksjer – Engler og Syndere

Etter å ha lest noen artikler og innlegg om bærekraftige investeringer og ESG aksjer, sett fra ett avkastningsperspektiv, har jeg lagt merke til følgende metodiske mønster.

- Sammenligne et ESG-fond med en relevant indeks (som betyr at fondet i realiteten ofte består av et utvalg selskaper fra den samme indeksen som også innfrir noen ESG-kriterier).

- Lar seg overraske over at korrelasjonen mot indeks er høy og sier seg fornøyd hvis ESG-fondet ikke gir mindreavkastning.

Her har jeg tegnet et venn-diagram for å illustrere hvordan jeg ser for meg at utvalget ser ut.

Jeg har full sympati for metoden – det er både en forståelig og praktisk tilnærming siden det er disse fondene mange ender med å investere i. Men resultatene blir ikke hverken spennende eller særlig overraskende.

ESG aksjer: Ytterpunktene

Jeg synes det blir mer interessant å sammenligne ytterpunkter – å finne de aller mest bærekraftige aksjene på den ene siden og sette de opp mot de minst bærekraftige på den andre. Jeg kaller disse ESG Englene og ESG Synderne, og omtrent sånn her tror jeg det utvalget ser ut.

Den beste ESG aksjer porteføljen

Yahoo Finance har en oversikt over de 30 selskapene med høyest ESG-score. Disse slår jeg sammen til en portefølje av de selskapene som er aller best i ESG-klassen.

Den dårligste ESG aksjer porteføljen

De dårligste ESG-selskapene har ikke ESG-score i det hele tatt, men heldigvis finnes det en nisjeside med lister over syndefulle selskaper.

For at ingen av porteføljene skal ha et diversifiseringsfortrinn må begge porteføljene ha like mange selskaper – så jeg plukker ut like mange selskaper fra den syndefulle listen og lager en syndefull portefølje. Jeg har også skrevet om hvorfor antall aksjer er viktig.

Den syndefulle ESG porteføljen har denne lysskye sammensetting

- 10% sex

- 27% våpen

- 23% alkohol

- 30% gambling

- 10% tobakk

Historisk avkastning og risiko

La oss starte med å sammenligne avkastningen på disse to porteføljene.

Jeg skal være ærlig med deg, jeg hadde håpet på det motsatte resultatet.

La oss se på avkastningene år-over-år.

Siden 2010 har ESG Synderne i gjennomsnitt kastet av seg 20 % avkastning i året, mot 11 % for ESG Englene. Ikke nok med det, svingningene er også lavere for Synderne som gir en risikojustert avkastning (Sharpe Ratio) på 1,4 mot 0,6 for Englene.

Les også: Å spare i Aksjefond

Sikkerhet mot nedgangstider?

En portefølje bestående av sex, våpen, alkohol, gambling og tobakk høres ganske resesjonssikkert ut – etterspørselen etter disse tingene trenger ikke å falle mye i økonomiske nedgangstider. Ikke at det har vært langvarige nedgangstider å snakke om i testperioden, men det kan likevel forklare hvorfor englene opplever mye større perioder med fall enn synderne.

Kan forskjellen forklares av fundamentale faktorer?

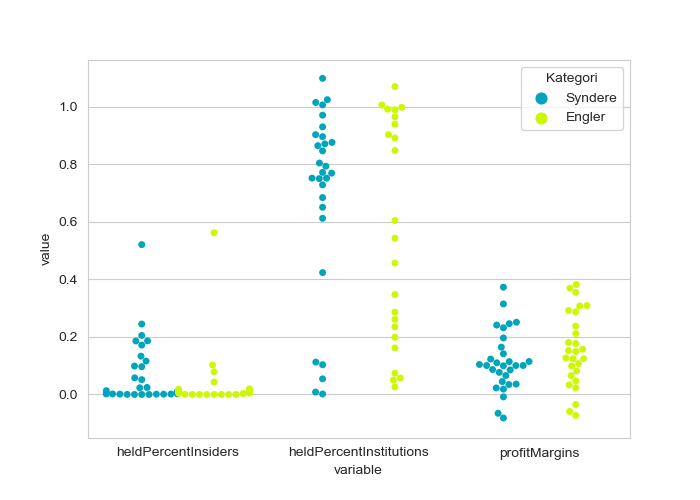

Siden resultatene ikke ble som ventet, eller håpet, søker jeg etter andre måter å forklare ESG syndernes meravkastning på – utvalget er ikke så stort at jeg ikke kan ha fanget opp andre effekter ved et uhell. Her følger en oversikt over dagens verdsettelse av hver aksje i begge porteføljene – en blå prikk er en av Synderne, og hver gule prikk er en Engel (data fra Yahoo Finance).

heldPercentInsiders viser hvor mange prosent av aksjekapitalen som eies av insidere.

heldPercentInstitutions viser hvor mange prosent av aksjekapitalen som eies av institusjonelle investorer.

Vi ser at både innsidere og institusjoner eier en større andel syndefulle selskaper. Vi merker oss også at ESG Englene har høyere profittmargin (gjennomsnitt på 16% sammenlignet med 11% for Synderne).

Les også: Bøker om Teknisk analyse

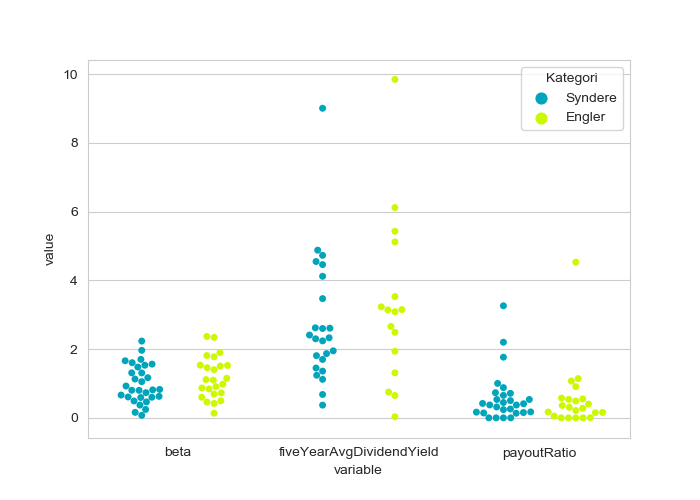

Verdsettelsen

Verdsettelsen blant ESG Synderne er generelt høyere enn for ESG Englene, men det er ikke så overraskende siden Synderne har hatt en bedre kursutvikling. Det forteller oss likevel at kursoppgangen skyldes multippelekspansjon, ikke bedring i underliggende (som vi også så på profittmarginene tidligere), som betyr at de syndefulle selskapene har blitt mer populære i perioden, deres umoderne karakteristika til tross.

Hva forteller dette oss om ESG?

Vi har altså sammenlignet de 30 selskapene som i skrivende stund har høyest ESG-rangering med 30 selskaper med moralsk forkastelig foretningsmodell. Vi har funnet ut at,

- ESG Synderne har gitt bedre avkastning sammenlignet med ESG englene de siste 10 år.

- Synderne har hatt mindre nedgangsperioder og svingninger enn Englene.

- Meravkasningen ser ut til å skyldes multippelekspansjon, ikke fundamentale faktorer.

Les også: Hvordan jeg tapte hele sparekontoen.

Hvorfor har vi fått slike resultater?

Forklaringen kan jo ligge i at jeg har valgt å sammenligne to ytterpunkter – de aller beste mot de aller verste. I virkeligheten tror jeg det ikke er så viktig om selskapet har verdens høyeste ESG-score, det som betyr noe er at det innfrir noen definerte bærekraftskriterier samtidig som utsiktene betraktes som gode. Med andre ord er det ikke hvor høy ESG-score er som betyr noe, men om den er over eller under ett vannskille.

Hvis du ønsker en bærekraftig profil på dine investeringer, er det samme tilnærming jeg vil oppfordre deg til å ta. Tenk over hva som er viktig for deg og tegn en linje i sanden for hva som er greit og ikke. For selv om de fleste av oss er enige om at bærekraftige investeringer er bra, så har vi i dette innlegget vist ett eksempel på at ting ikke er så svart-hvitt som de ofte virker – er avkastning det eneste som betyr noe så er det ikke nødvendigvis høy ESG-score du skal gå etter (i alle fall ikke bare det).

Og selv om stadig flere hopper på bølgen, så virker det ikke som det er noen skikkelig enighet om hva som definerer begrepet. Her har vi sett på ytterpunktene, men jeg vil oppfordre deg til å selv tenke igjennom hvor du trekker linjen, og så gjør du videre analyser av selskapene som innfrir kriteriene dine.

Takk for tiden din, og besøk gjerne min egen blogg Trifektum.no

Nettside om finans, sparing og personlig økonomi. Vårt mål er å bli økonomisk sterke ved å spare penger og investere smart.